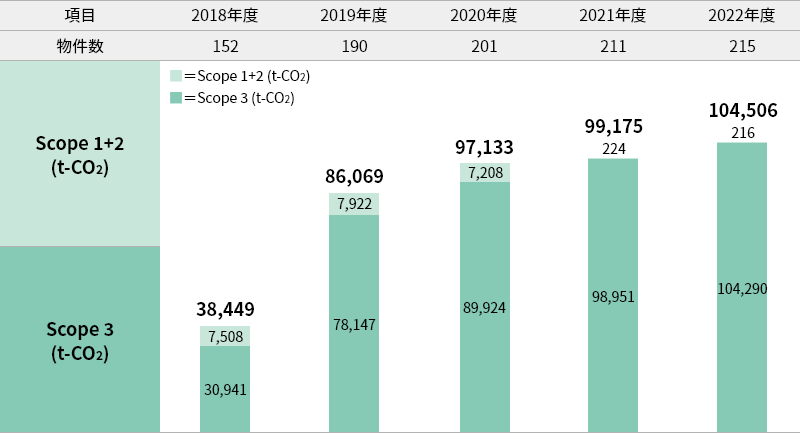

保有物件のGHG排出量(Scope 1 、2 、3 )

※マーケット基準

単位:t-CO₂

| 用途 | 2018年度 | 2019年度 | 2020年度 | 2021年度 | 2022年度 |

|---|---|---|---|---|---|

| 物流施設 | 6,540 | 41,266 | 51,727 | 61,636 | 70,271 |

| 居住施設 | 5,466 | 6,295 | 6,490 | 8,428 | 8,280 |

| 商業施設 | 20,811 | 30,344 | 30,415 | 29,323 | 28,609 |

| ホテル | 854 | 2,100 | 1,828 | 2,176 | 2,448 |

| その他 | 4,778 | 4,803 | 6,176 | 4,235 | 1,464 |

| 合計 | 38,449 | 84,808 | 96,636 | 105,798 | 111,072 |

- 上の表は、本投資法人が保有する物件のうち、テナントによるGHG排出量のデータを取得できた物件を対象としています。

- Scope 3 は、テナントのエネルギー使用によるGHG排出量を算出しています。

- 2019年度~2022年度における排出量の増加の主な要因は、データを取得できた物件数の増加によるものです。

カテゴリー別GHG排出量(Scope 3)

バウンダリー:本投資法人、保有物件

単位:t-CO₂

| カテゴリー | 2019年度 | 2020年度 | 2021年度 | 2022年度 | |

|---|---|---|---|---|---|

| 上流 | 1. 購入した製品・サービス | 202 | 160 | 50 | 54 |

| 2. 資本財 | 14,906 | 18,310 | 29,694 | 15,967 | |

| 3. Scope 1、2に含まれない燃料及びエネルギー関連活動 | 990 | 1,067 | 1,194 | 1,179 | |

| 4. 輸送、配送(上流) | 3 | 3 | 4 | 4 | |

| 5. 事業から出る廃棄物 | 24 | 130 | 142 | 156 | |

| 6. 出張 | 0 | 0 | 0 | 0 | |

| 7. 雇用者の通勤 | 0 | 0 | 0 | 0 | |

| 下流 | 13. リース資産(下流) | 83,053 | 95,263 | 106,712 | 114,710 |

- 環境省「サプライチェーンを通じた組織の温室効果ガス排出量の算定に関するガイドライン」に基づき算出しています。上記に記載のないカテゴリーは、排出源が存在しない、若しくはScope 1・2に含めて算定しています。

- テナントのエネルギー使用及び廃棄物処理によるGHG排出量を算出しています。

- 第三者による「ISO 14064-3:2019 Greenhouse gases – Part 3: Specification with guidance for the verification and validation of greenhouse gas statements」に基づく検証が行われています。

温室効果ガス排出量 第三者検証報告書(限定的保証)PDF

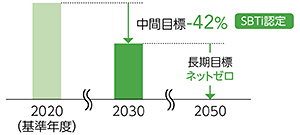

GHG排出量及びエネルギー関連目標

本投資法人では、2030年度に2020年度比でGHG総排出量を42%削減すること及び2050年度ネットゼロを目標に掲げ、SBT1.5°C目標としてSBTiによる認証をJ-REITで初めて取得しました。

| 項目 | 対象範囲 | 基準年度 | 目標年度 | 目標 |

|---|---|---|---|---|

|

GHG排出量 (Scope 1+2) |

全物件 | 2020年 | 2030年 |

総排出量を42%削減

SBTi認定 |

| 2050年 |

ネットゼロ

SBTi認定 |

|||

|

GHG排出量 (Scope 3) |

把握可能な物件 | 2020年 | 2030年 |

総排出量を算定し削減

SBTi認定 |

| 2050年 |

ネットゼロ

SBTi認定 |

|||

| エネルギー使用量 | 把握可能な物件 | 2017年 | 2027年 | 原単位を10%削減 |

| 水使用量 | 把握可能な物件 | 2017年 | 2027年 | 原単位以下に削減 |

| 廃棄物管理 | 把握可能な物件 | 2017年 | 2027年 | リサイクル率向上 |

物理リスク( 浸水のリスク )

- 経済的損害に備えて対策工事実施及び火災保険を付保することでリスクに対応しています。

| 浸水深別 | 物件数 | 取得価格(百万円) | 割合(取得価格ベース) | 高 |

|---|---|---|---|---|

| 20m ~ | 0 | 0 | 0.0% |

浸 水 リ ス ク |

| 10m ~ 20m | 0 | 0 | 0.0% | |

| 5m ~ 10m | 4 | 78,750 | 8.8% | |

| 3m ~ 5m | 13 | 81,497 | 9.1% | |

| 0.5m ~ 3m | 91 | 253,850 | 28.4% | |

| ~ 0.5m | 14 | 56,510 | 6.3% | |

| ~ 0 | 108 | 424,546 | 47.4% | |

| 合計 | 230 | 895,153 | 100.0% | 低 |

- 方法:洪水浸水想定区域(想定最大規模)(出所:国土交通省)を基に、2022年4月~5月に本資産運用会社が集計。

- 「ロイヤルパークスシーサー」(居住施設)において、ゲリラ豪雨や大型の台風による水害の影響を低減するために、エントランス、電気室、エレベーター、管理室に防水パネル及び防水ドア設置工事を実施しました。

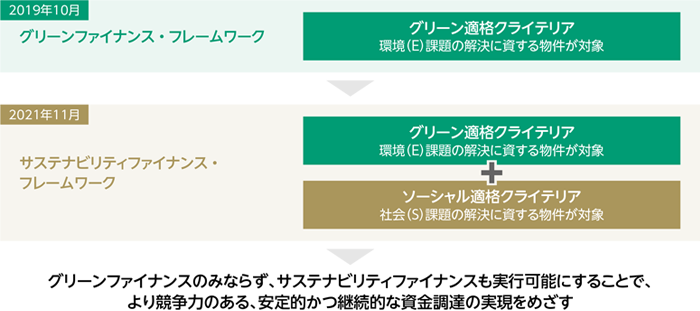

サステナブルファイナンスのフレームワーク策定

- 本投資法人は、サステナブルファイナンスによる資金調達を通じ、サステナビリティ活動を一層推進するとともに、サステナビリティ投融資に関心を持つ投資家層の拡大及び安定的な資金調達を目指しています。

- 2019年10月に、グリーンファイナンス実施のためグリーンファイナンス・フレームワークを策定しました。更に2021年11月には、サステナビリティファイナンス実施のためにサステナビリティファイナンス・フレームワークを策定しました。このように、本投資法人はサステナブルファイナンスへの取り組みを進化させるとともに、サステナブルファイナンスにおける資金調達の実行を着実に進めています。

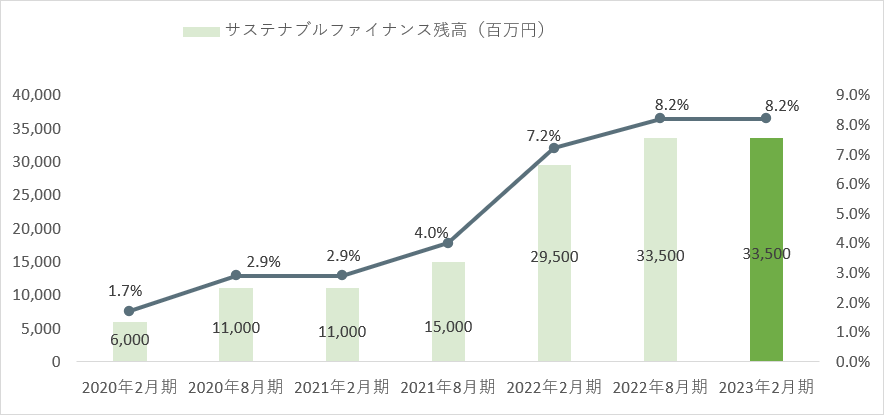

サステナブルファイナンスの実行

- 本投資法人は、上記のフレームワークに基づき、グリーンボンド、グリーンローン、サステナビリティボンド及びサステナビリティ・リンク・ボンドを通じて335億円(2023年2月期)のサステナブルファイナンスを実行しています。

- 継続的にサステナブルファイナンスを実行することで、本投資法人の有利子負債に占めるサステナブルファイナンスの割合も高まっています。

サステナブルファイナンス残高と割合の推移

気候関連の機会

保有物件の環境認証の取得目標

- 保有物件の環境負荷低減の取り組みについての客観性、信頼性を高め、中長期的な資産価値向上を企図して、第三者による外部認証及び評価の取得を進めています。

- 保有物件における環境認証の取得割合(延床面積ベース)を2030年度までに70%以上に引き上げていく方針です。

保有物件の環境認証の取得状況

- 保有物件の環境認証の取得割合は68.8%(延床面積ベース)に向上しています。

(2023年3月31日時点)

詳細はグリーンビルディング認証の取得をご参照ください。

ZEBの考え方・定義

グリーンビルディング認証「ZEB評価」をご参照ください。

資本展開(非化石証書の購入及び太陽光発電設備の投資等)

- 再エネ価値取引市場のオークションに参加しFIT非化石証書等を調達することで、GHG排出量(Scope 2)を削減します。

- 太陽光発電設備への投資及び既存設備を自家使用に転用することで、GHG排出量を削減します。

非化石証書の購入

本投資法人は、仲介事業者(株式会社ホールエナジー)を通じて、需要家や仲介事業者が購入可能となる再エネ価値取引市場に参加し、2022年度分としてFIT非化石証書2,250万kWhを調達(以下「本調達」といいます。)しました。

本調達によるCO₂排出量の削減効果は約12,868トン(t-CO₂換算)で、保有物件の実質再生可能エネルギー100%電力の導入と併せて2022年度の本投資法人における電気由来のGHG排出量(Scope 2)の全量を削減しました。

再エネ価値取引市場のオークションによるFIT非化石証書調達の仕組み

内部炭素価格(インターナル・カーボン・プライシング)

- 内部炭素価格の目標は設定していませんが、政策の潜在的な変更を反映し、価格を適宜見直します。

内部炭素価格の見直し

内部炭素価格を10,000円/t-CO₂で設定し運用していましたが、長期の気候変動リスクを勘案し低炭素投資の促進を企図して価格の見直しを行い、20,000円/t-CO₂に変更しました。今後も低炭素化推進工事へのインセンティブ、投資の意思決定の指針及び将来のコスト増に関するリスクの特定の参考指標として活用します。

内部炭素価格の活用

内部炭素価格を20,000円/t-CO₂で設定し、低炭素化推進工事へのインセンティブ、投資の意思決定の指針及び将来のコスト増に関するリスクの特定の参考指標として活用します。

① 低炭素化推進工事へのインセンティブ

照明LED化・空調更新等工事の実施によりGHG排出量の削減が見込まれる場合、内部炭素価格を適用した換算額を考慮した上で、工事実施判断の参考とします。

② 投資の意思決定の指針

対象物件のGHG排出量に内部炭素価格を適用した換算額により収支を算出した上で、投資判断の参考とします(排出量を算出できる場合)。

③ 将来のコスト増に関するリスクの特定

排出量の低いサプライヤーを選定することで、将来炭素税が導入された際の調達コスト増のリスクを抑えることを目指します。

内部炭素価格の活用例

DPL流山Ⅲにおいて、本投資法人の費用負担となる太陽光発電設備設置工事について、発電収入に加えて削減されるGHG排出量に内部炭素価格を乗じて求めた収支を用いて投資判断を行いました。

投資法人執行役員及び資産運用会社取締役の報酬

本資産運用会社は2021年11月に、資産運用会社に対する資産運用報酬につき、本投資法人の保有物件のGHG排出量削減及び投資法人のサステナビリティの取り組みに関する外部評価向上を促すことで投資主価値の向上を図ることを目的として、サステナビリティ指標に連動して資産運用報酬の額を増減させる旨の規定をJ-REITで初めて追加しました。

これは、本投資法人の総資産額にGHG排出量削減量割合、GRESB評価及びCDP評価を指数化した倍率を乗じて積算し、資産運用報酬の額を増減させるものであり、ESG課題解決へのコミットメント強化及びガバナンスの向上を企図しています。

また、本投資法人執行役員及び本資産運用会社取締役の報酬についてもGHG排出量削減量割合、GRESB評価及びCDP評価等に応じた報酬体系としています。

資産運用報酬体系

コーポレートガバナンス「資産運用会社の報酬」をご参照ください

報酬

- 本投資法人執行役員及び本資産運用会社取締役の報酬のうち気候変動関連の指標に連動した額の目標は設定していませんが、報酬体系について、適宜見直します。

物理リスク

- 急性及び慢性の物理リスクにさらされる保有物件について、リスク低減の対応をするとともに、保有割合を低減します。

緑化・ヒートアイランド対策

本投資法人では、保有する物件において、気候変動に配慮した以下のような取り組みを実施しています。